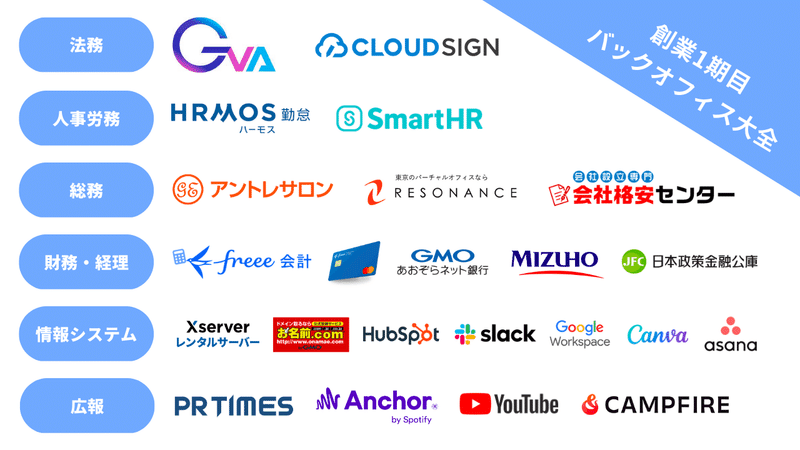

こんにちは。パパゲーノ代表のやすまさです。2022年3月の創業からもうすぐ1年になります。バックオフィス(管理部門)にビジネスチャンスがあると感じていて、僕自身が会社のバックオフィス業務を統括して実務面もほぼ全てやってきた中で、「スタートアップ創業1年目のバックオフィスの最適解」が見えてきました。

創業当初すごく困ったことが、バックオフィスについて「何をどうやるのがもっとも投資対効果が高く、法的にも問題がないのか」がよくわからなかったことです。以下3つの読者層を想定して、「バックオフィスの最適化」のために実際に株式会社パパゲーノが何に何円使って管理部門の業務構築をしているかをまとめます。

①創業準備中・創業融資調整中でバックオフィスの全体像がわからない方

②創業1年目のバックオフィスを最適化したい方

③小規模組織のバックオフィスを最適化したい方

法人運営は何かとお金がかかります。資本金100万円とかで創業すると、一瞬で溶けます。バックオフィスは1円でも安く抑えて、事業に1円でも多く投資できて、かつ機動力の高い組織体制を整えることが極めて重要です。このnoteで皆様の事業の発展に1ミリでも寄与できれば幸いです。

総務【固定費年2万円+12万円/人】

バーチャルオフィス【年2万円】

起業する上で1番最初に決めないといけないのが「法人の登記場所」です。活動場所や社員の増減の見込みがほぼ確定している場合や店舗ビジネスの場合は、賃貸物件を借りて登記するのもありですが、基本は「固定費圧縮」と「機動力」を両立する以下の3つの方法がおすすめです。これで年間固定費をかなり安くできます。

①自宅でひとまず登記

②バーチャルオフィスで登記(+@シェアオフィスの二刀流)

③シェアオフィスで登記

事業を軌道に乗せるまでのコストカットを優先させる考え方の人は①の自宅での登記がおすすめです。自宅住所で法人登記することに抵抗がある方もいるとは思いますが、法人登記には法人登記場所とは別で、代表者個人の住所も登録が必要です。つまり、誰でも自分の住所を特定できるので、日本だと法人代表者のプライバシーはあってないようなものだったりします。(もちろん契約書やHPに公開され目に触れる機会は増えますが)

創業初期はとにかく固定費をおさえるにこしたことはありません。弊社は②の二刀流スタイルにしました。「レゾナンス渋谷」というバーチャルオフィスで法人登記して、「アントレサロン」という月1万円のシェアオフィスを最初は使っていました。その後、3人目のメンバーとして社員を初めて雇用したタイミングで、月1万円/人ほどのシェアオフィスに移動しています。

バーチャルオフィスのデメリットは、銀行口座が作りにくかったり、融資を受けにくいことです。特に信用金庫は地域に根ざしていて「移転されることを嫌う」特性上バーチャルオフィスというだけで門前払いされます。弊社も、口座開設は何度も断られています。また、信用保証協会の保証を受けることもできなかったので注意してください。ただし、シェアオフィスでの活動実態が認められたり、事業がちゃんと運営されていれば認められることもあります。とはいえ弊社はバーチャルオフィスでも、みずほ銀行の口座を作り600万円の融資を受けたり、日本政策金融公庫から300万円の融資を受けたりできている事実もあります。(運が良かったのもありますが)

ちなみに弊社ではバーチャルオフィスのことを「本社」と呼んでいます。

法人登記【約1万円+登記費用】

法人登記のための書類作成は、「会社格安センター」という怪しい名前の行政書士サービスに依頼しました。

「8,360円」と全国最安をアピールしていてとても安いです。メールでの問い合わせやマニュアルの送付など業務が合理化されていて、かなり満足度の高いサービス内容でした。多分次に創業するとしても同じ行政書士さんに頼むと思います。

法人設立は、定款認証と法人登記の印紙代も含めて、合計で223,420円かかりました。

株式会社だと法人設立に「25万円」くらいはかかると想定しておくと良いと思います。

定款は0.1%単位で株式を活用できるように株数を多めに作ること推奨です。後々変えることもできますが。

ここはケチらず外注しましょう。

会社の印鑑【1.3万円】

会社の印鑑は、法人登記と同じく「会社格安センター」経由で「13,200円(税込)」で作成しました。高くて重厚感のある印鑑もありますが、電子契約がメインでそんなに出番はないので安いので充分かなと思います。

ざっと調べたところ、1万円くらいで法人の印鑑3本セットは購入可能です。以下のサイトだと税込1万円以下で買えます。また、紙の契約書が多い人は、住所の印鑑も買っておくと便利かもしれないです。

地味にレターパックなどで住所をボールペンで書く作業は大変なので、法人名と住所の印鑑はいつか買ってもいいかもなぁと思っております。(まだ買ってない)

PCはM1 MacBook Airの整備済製品【約10万円】

パソコンはM1 MacBook Airの整備済製品を主に使っています。1台10万円ほどです。円安などの影響で値上がりしているのできついです。(今度20台くらいPCを購入するのですが、円高時代だったらなぁと思います、、)

M1 MacBook Airは充電持ちが異常に良い上に、スペックも一般的なビジネス用途であれば申し分ないのでおすすめです。動画編集などクリエイティブ系の作業も問題なくこなせます。

自分はちょっと奮発して、M2 MacBook Airをメモリ16GBにして私費で購入して使っています。

M2のAirは最安モデルでも14万円ちょっとと割高ですが、形も色も刷新されていて、仕事を頑張る気になれるので、ちょっといいものを買うのもありだと思います。

シェアオフィス【月1万円/人程度】

渋谷区の制度融資で、信用保証協会の保証付融資のために渋谷区での活動実態の証明に「シェアオフィスの契約書」が必要で、「アントレサロン」という月1万円のシェアオフィスを契約していました。都内や川崎など各地のフロントスペースを自由に使えたのでコスパはものすごく良く便利でした。

社員を雇用してからは別の穴場なシェアオフィスに移っています。こちらも月1万円/人ほどです。

アントレサロンの「フリーデスクプラン」が月9,505円と割安でおすすめです。

これで東京、神奈川、埼玉の拠点がすべて使えて、WiFi、作業机、プリンターが使えてカフェコストやコンビニでの印刷費用の削減になりました。

お客さんとの打ち合わせなどにも、共用スペースは無料で使えます。

創業株主間契約

共同創業などで複数の株主で法人設立している場合、株主間で契約を締結しておきます。株主間で相談してべスティング条項付きにすると良いと思います。

共同創業で持ち株比率が50%ずつで、片方が連絡つかなくなり、会社の意思決定ができなくなったという話も聞いたことがあります。死亡や取締役退任など不測の事態が起きたときに、株式を回収できるように規定しておきましょう。

株主総会

最初の頃は株主総会といっても役員報酬くらいしか議題はないです。創業初期は身内しかいないと思うので、ゆるくやって議事録を残します。ゆくゆくは外部株主が入ってくることも想定して、議事録のフォーマットなど作り込めると良いのだろうなと思いつつ、弊社はできてないです。

ぶっちゃけ最初はテキトーに議事録作るだけでも大丈夫です。

ヘッドセット(ビデオ通話)

ビデオ通話をすることも増えているので、ヘッドセット系を1つは購入すること推奨です。完全無線ワイヤレスイヤホンは、マイクの通話品質が微妙で機械音みたいな話し声になり聞き取りにくいです。自分はAnkerのヘッドセット「H700」が気に入って使っています。

カフェとかで隣で話している人の声もあまり入らないのでおすすめです。

GビズIDの取得

補助金の申請や社会保険の電子申請のためにGビズIDを取得しておきます。創業直後にやっておくこと推奨です。

ちなみに、SmartHRから直接電子申請をする方法もあるのですが、商業登記電子認証ソフトというWindowsでしか使えないソフトで登録し法務局に行って電子証明書のファイルをもらう必要があります。Macを使っている企業は使えません。(日本はMicrosoftを流石に優遇しすぎでは?)

弊社がGビズIDを最初に使ったのは、小規模事業者等持続化補助金の電子申請をした時でした。

代表のマイナンバーカード・電子証明書

eTAXで所得税の電子申告をする上でマイナンバーカードでの電子署名が必要です。代表のマイナンバーカードを使うので、マイナンバーカードを作り、電子証明書を設定しておきましょう。

マイナンバーカードを作っただけではダメで「電子証明書の登録」という手続きが必要なので注意です。年末調整の源泉徴収票のeTAXの電子申告などで必要になります。

ちなみに、個人に業務委託報酬を支払った場合の翌月10日までに納税する源泉徴収所得税をeTAXから登録する分には電子証明書は不要です。

財務ファイナンス【固定費年数万円】

創業初期の資金調達は日本政策金融公庫の創業融資が鉄板です。MAXで枠を使って、資本金の2〜3倍の融資を受けます。その後、信用公庫や地銀から信用保証協会の保証付融資で実績を作り、創業3期目以降のプロパー融資につなげるのが王道ルートです。

弊社はこの王道ルートを知らないまま初期の創業融資に動いていて少し失敗しています。創業から2〜3年のファイナンスについては、「借りたら返すな!(大久保圭太)」や「賢い融資の受け方38の秘訣(田原広一)」を読んだり、大久保さんのPodcastや田原さんのYouTubeで学ぶのがおすすめです。どちらも同じこと言ってます。

その上で、株式での資金調達をしたい場合は「起業のファイナンス(磯崎哲也)」を読んで基礎知識を入れて、Coral CapitalさんのブログとYouTubeでJ-KISSについて学ぶと良いと思います。

補助金・助成金は着金が1〜2年後のものも多いので、初期はアテにしないようにして、必ず融資で「現預金残高を高める」ことを強く推奨します。

銀行は晴れの日に傘を貸し、雨の日に傘を奪う

「借りたら返すな!」/大久保圭太

という格言があります。ひとたび「赤字決算」を作ると銀行から融資を受けるのが難しいです。万が一資金が必要になった時のために、創業期・創業前のまっさらな状態で、できる限り現預金残高は高められるようMAXの金額を融資で調達するのがおすすめです。

もし、もう一度創業をやり直すとしたら、「資本金500万円」で創業し、日本政策金融公庫から「1,000万円」を目標に融資で調達して、信用金庫か、無料で口座を維持できる都市銀行系の銀行口座に着金させます。信用保証協会の保証付融資は枠を残しておいて、信用金庫からの融資実績を作っていきます。

創業前に融資と株式の基礎知識は絶対に勉強しておきましょう!

資本政策は後戻りができないので、後悔しないように!

日本政策金融公庫の創業融資【利率1.06%】

公庫の融資は、経営者の個人保証なし・担保なしで受けることができます。簡単な事業計画を作り、経営者のクレカや銀行口座の入出金履歴を提出すればOKです。弊社は300万円を利率1.06%で7年間の返済期間で借りました。

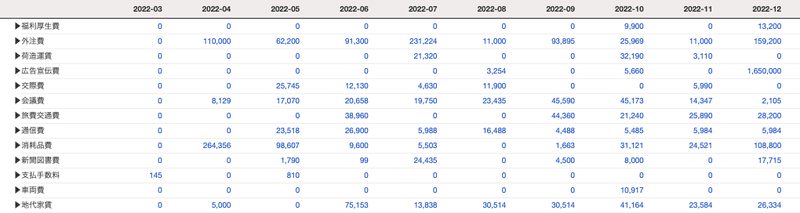

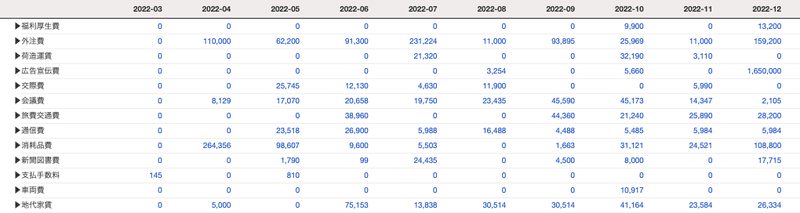

事業計画を考える上で、バックオフィスの支出がどれくらいかイメージがつかない方も多いと思うので、弊社のPLの実績を参考にしていただけたらと思います。

渋谷区制度融資(信用保証協会保証付)【利率0.1%】

信用保証協会の保証付融資は公庫の次の融資の選択肢としてほとんどの企業が使っています。どの金融機関を使っても大差ないです。金融機関は小さなリスクしかとっておらず信用保証協会側がリスクをとっているからです。相場としては「年間売上の50%くらい」の金額が限度額と言われているので、この枠を資金繰りがピンチの時のために残しておくことが重要です。

・経営者の個人保証を外すため

・信用保証協会の保証付融資の枠を残しておくため

という2つの観点からも、創業融資はまずは「日本政策金融公庫」1本で調達することがおすすめです。

信用保証協会の保証付融資も「経営者の個人保証」を外せるように変化していくと国の方針は示されています。

僕の場合は「外して欲しい」と交渉したのですが断られてしまい、個人保証に入らざるを得なかったです。徐々に外しやすくはなると思います。

弊社は600万円を渋谷区の制度融資を使って利率実質0.1%で7年返済で借りています。

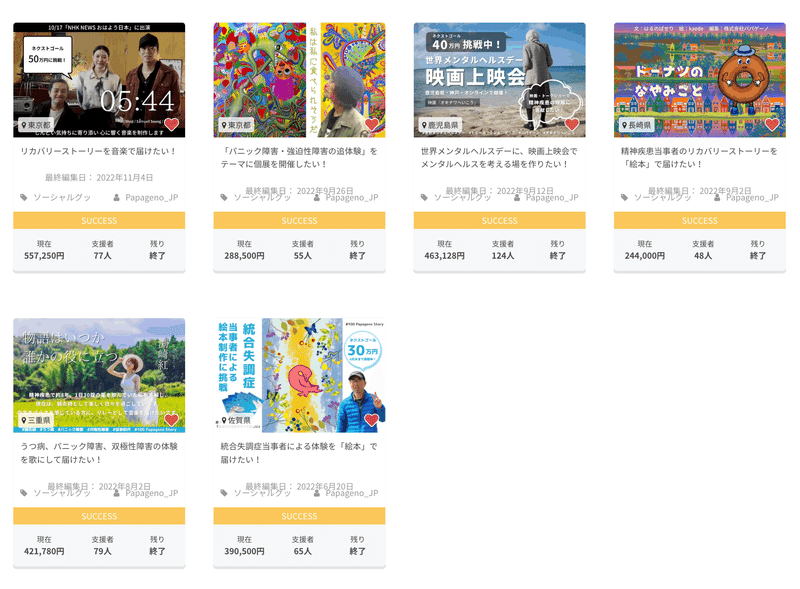

クラウドファンディング

創業から半年ちょっとで、6回のクラウドファンディングを実施して、累計180万円ほど資金を集めています。

大きな金額を集めることは難しいですが、着実に応援いただける方を増やしながら、仲間と資金を集める手段としてクラウドファンディングに挑戦するのはおすすめです。

小規模事業者等持続化補助金

郵送DMやチラシ制作、ホームページ制作など事業の販売促進に使える補助金として「小規模事業者等持続化補助金」というものがあります。採択率も高く多くの創業1年目の会社が使っています。

弊社も申請して無事採択されました。商工会議所に事前に計画を提出して、GビズIDを使って電子申請で申請書類を提出します。申請代行業者は使いませんでした。無駄な手間を取られるので外注推奨です。

商工会議所への事前相談が必要なので自分たちでやりましたが、採択されるかわからないものに時間とマインドシェアを取られるのは勿体ないので基本は外注推奨です。

キャリアアップ助成金

社員を雇用する際に使えるキャリアアップ助成金というものがあります。いくつか種類があるのですが、6ヶ月間契約社員をして、時給水準を引き上げて正社員転換し6ヶ月経過すると申請できます。

弊社は、社労士事務所にキャリアアップ助成金の申請代行を成功報酬で依頼していて、そのついでに就業規則、雇用契約、給与明細、賃金台帳などの整備も相談しながら進めています。

助成金の情報は毎年変わるので、最新の情報をお調べください。

創業前から営業して売上を立てる

「起業するぞ」と決めたら、とにかく営業して創業初月から売上が立つようにすることを強く推奨します。法人登記してから営業するのでは遅いです。

会計・経理【固定費年18.4万円】

会計freee【年2.6万円】

記帳作業や見積、請求については「会計freee」のミニマムプランを使うのがコスト対効果が高くておすすめです。「年約2.6万円」になります。会計freeeは創業初月から投資すべきSaaSランキング1位と言っても過言ではないと思います。よく「マネーフォワード」と比較されますが、freeeの方がより機能が洗練されていて、かゆいところに手が届くので、次に創業するとしてもほぼ確実に「会計freee」を使うと思います。

会計とか全く素人の自分でもぽちぽちボタンを押していれば、良い感じに業務が終わるのでありがたいです。

個人事業主の場合は「開業freee」を使うと簡単に税務署への開業届を作成できるのでおすすめです。自分は社会人1年目に副業を始めるときに、「開業freee」を使って税務署に開業届を出して、「会計freee」で確定申告をしていました。

クレジットカードで経費精算をなくす

会計を効率化するために大事なことは、「銀行口座とクレジットカードに乗らない取引をゼロにすること」です。なるべく従業員が書籍を購入したり、カフェを使ったり、新幹線のチケットを購入したりするときも、会社のクレジットカードを使えるようにすると記帳が半自動化できます。「役員や従業員の立替払いは原則NG」にしましょう。

freee MasterCardは年会費永年無料で最大3枚まで従業員用のカードも作ることができます。審査も通りやすく、創業初期にはありがたいクレジットカードです。郵送手続きが必要ですが、freee MasterCardワイドにすると従業員用カードを無料でもっとたくさん作れます。(維持費無料のクレカで審査通れば何でもいいとは思います。)

弊社は、freee MasterCardで3枚のクレカを作っているのと、維持費が無料の三井住友ビジネスオーナーズカードを発行しています。「利用料が無料」で「freeeに自動同期できる」クレカを選ぶこと推奨です。

大きく広告宣伝費に投資したい企業については、UPSIDERのクレジットカードの評判が良いです。毎月必ずクレジットカードで5万円以上使う会社は、最初からUPSIDERで作っても良いと思います。毎月5万円以上使うなら維持費は無料です。弊社は支出をかなり絞っているので、UPSIDERさんの営業は受けたことがあるのですがまだ使っていないです。

【UPSIDERのクレジットカードの料金】

初月無料、2ヶ月目以降も会社単位で5万円以上のご利用があれば無料

2ヶ月以降、会社単位での利用額が5万円を下回った場合

・リアルカード:1,500円 / 枚(税抜)

・バーチャルカード:1,000円 / 枚(税抜)

顧問税理士【年16万円】

創業初期のバックオフィスで1番コスト負担が大きいのが税理士への報酬です。「年間10〜20万円」くらいは小さな会社でもかかります。社長がやるか、税理士がやるかの2択なので、自分でやるのもありですが税務は難易度が高いのでミスがないよう税理士さんにお願いすること推奨です。

弊社はケチって「年末調整」は自社でやることにしてしまったのですが、大失敗な意思決定だったと後悔しています。数万円支払ってでも、年末調整は外注した方がいいです。年末調整自体は良いのですが、その後のeLTAXで申告する作業がMac OSではできず、紙で書類を作り郵送する作業が辛かったです。

ちなみに、税理士は会計と税務の専門家であって、節税や経費には詳しいことが多いですが、必ずしも「財務」や「経営」の専門家ではないので注意が必要です。何でもかんでもお金周りは税理士に丸投げする姿勢だと的確な経営ができなくなるので、自分でちゃんと会社の数字は把握する必要があります。freeeを使って数字管理するのがわかりやすくておすすめです。税理士さんにもfreeeに入ってもらって確認いただいてます。

銀行口座

起業して最初の壁は「銀行の法人口座が作れない」ということ。まずはネットバンク系にひたすら申込みます。「ネット銀行1つ」と「信用金庫や都市銀行系1つ以上」の銀行口座開設をまずは目標に動きます。

弊社は「住信SBI銀行」「楽天銀行」「GMOあおぞらネット銀行」に申請して、すぐに審査に通った「GMOあおぞらネット銀行」を普段の取引に使っています。融資や税金支払は偶然開設できた「みずほ銀行」を使っています。信用金庫はバーチャルオフィスだと口座開設を断られることが多く、まだ開設できていないです。

GMOあおぞらネット銀行

口座維持費が「無料」な上に、他行への支払い手数料も無料or安く抑えられるキャンペーンがあるので、創業初年度の会社には嬉しいと思います。GMOあおぞらネット銀行の口座開設は、こちらの紹介リンクからするとちょっとした特典を受けられるみたいです。(そんなに良い特典でもない気がするので、普通に検索して開設するでもいいと思います)

みずほ銀行(税金支払い・融資)

銀行口座は1つあれば良いと思いがちですが、税金支払いや融資の受け取りはネット銀行では対応できないことが多いです。そのため、メガバンクや各種都市銀行など、窓口を有する銀行の口座を1つは開設する必要があります。

都市銀行系はインターネットバンク(ネットで決済できる銀行のWEBサービス)を利用するのに結構な金額の利用料がかかります。利用すれば、freeeなど会計ソフトに取引データを自動同期できるメリットはありますが、固定費がかかるのがデメリットです。弊社はインターネットバンクを契約せずに、無料でみずほ銀行の口座を保有しています。freeeに毎月1回、記帳データを手作業でCSVアップロードする手間はかかりますが、維持費無料でメガバンクの法人口座を持つことができるということです。

メガバンクは大体「紹介」がないと開設できないと言われています。弊社の場合、創業時のプレスリリースを見てみずほ担当の営業担当の方が営業してきてくれたので、問題なく口座開設できました。必要あれば銀行口座開設のために担当者紹介などできる範囲でするので、気軽にDMください。

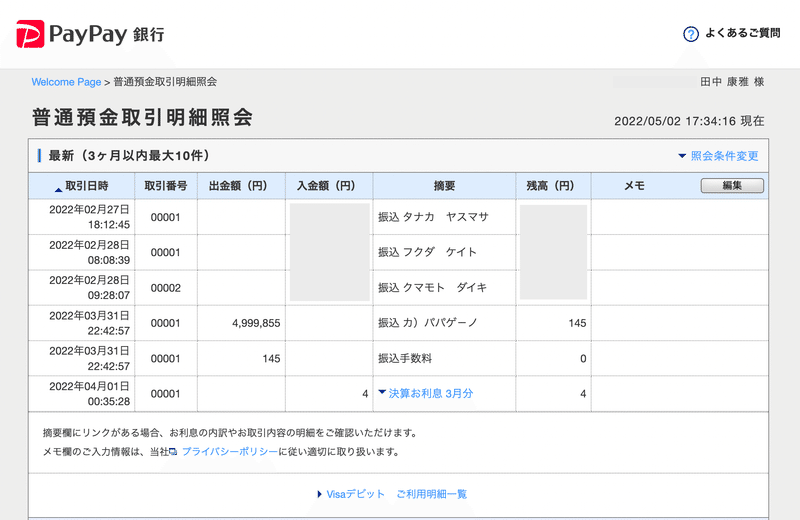

資本金の振込

資本金を発起人の株主で振込んでおいた銀行口座から、法人の銀行口座へ振込します。これが法人として最初の取引になります。僕はPayPay銀行を作って創業株主に資本金を振込みしてもらって法人設立し、そこから法人のGMOあおぞらネット銀行に振込しました。

どの銀行口座を使っても大丈夫ですが、余計な取引記録があるとややこしいので僕の場合はPayPay銀行を新規開設して使いました。

暗号通貨はややこしい

法人としてイーサリアムやPolygonなどを保有して売上が発生していると結構ややこしいです。期末課税が厄介なので、期末前に法定通貨に換金すべきなんだろうかと頭を悩ませていました。(結局、奥の手を使ってなかったことにしました。)

税務【固定費0円】

税金の納付について、特に初年度は色々面倒です。

労働保険料は銀行窓口で納付

「労災保険料」と「雇用保険料」をまとめて労働保険料といいます。労働者を1名でも雇うと、加入・支払いの義務が生じます。

労働保険料は社会保険料(健康保険料+厚生年金保険料)とは金額の計算方法や支払いのタイミングが異なります。毎年概算保険料を計算して前払いで納付して、1年後に確定保険料を計算して差額を納付するものすごく面倒な支払いルールです。(社会保険料と揃えてほしいですよね。笑)

労働保険料については、窓口に行ったところ「初年度に電子申請が原則できない」とのことだったので、労基署で書類提出した上で、概算保険料をみずほ銀行の窓口を予約して、窓口で納付しました。社会保険料は口座振替の手続きをしているのに、労働保険料は同一口座から口座振替できないという残念な仕様でした。

後日、知り合いの社労士さんに確認したところ「初年度も電子申請はできて、電子申請すればペイジーから電子納付も可能」と教わりました。窓口に行かずにe-Gov電子申請を使えば電子納付できるようです。(ただし、e-Gov電子申請は非常に使いにくいです、、)

社会保険料は口座振替

社会保険料(健康保険料・厚生年金保険料)は、みずほ銀行から口座振替で自動的に支払われるように設定しています。ネット銀行でも税金を口座振替できるような環境を整備していくようですが、おそらく今はまだできないです。いわゆる都市銀行系の銀行口座から税金は支払う必要があります。

社保めっちゃ高くて毎月泣きたくなります。社員の額面の給与に対して、会社が負担する社会保険料もあるので、事実上は「従業員への給与の額面×1.15倍」くらい支出するイメージでいると良いです。

ちなみに社保の節税方法は色々あるので、興味ある方は調べてみると良いと思います。厚生年金保険の受給額が減るデメリットもあるので僕たちはあまり徹底してやってはないです。例えば、標準報酬月額の等級が無駄に上がらないギリギリに給与を設定する、定時決定後に昇給月をもってくる、企業型確定拠出年金を導入する、社員の家を社宅という建付にして会社で払い給与の額面を減らす、など色々ハック術的なものはあります。

社保はまじ高いです。

社保を節税する際は、将来受け取れる年金額が減ったり、病気で働けなくなった時にもらえる傷病手当金の額が減ることになるので、メリットとデメリットを天秤にかけて従業員とも相談すると良いと思います。

源泉徴収した所得税はeTAXで納付

「個人事業主」に対して業務委託契約で報酬を支払う場合、報酬を支払う際に「10.21%」を源泉徴収して、報酬を支払った翌月10日までに税務署に納めないといけません。法人が個人の納税を肩代わりして、手続きすることになっています。(ちなみにインボイス制度も相まって、2023年以降は個人事業主/フリーランスとの取引をやめて、法人のみと取引する会社も増えてくるんじゃないかと言われています)

毎月個人宛に支払った報酬を集計して、eTAXというWEBサービスで納税額を登録し、みずほ銀行のATMから納税しています。また、「従業員への給与・役員報酬」については、小さい会社は6ヶ月に1回まとめて納税でOKとする特例があるのでまとめて納付しています。

なるべく事務手続きの工数を削減するには、「フリーランスなど個人事業主への報酬支払いを減らす」または「1つの月に支払いタイミングが来るようにする」という工夫が求められます。法人宛の報酬支払いは源泉徴収が不要なので、法人になるべく仕事を依頼した方が事務的には楽です。

ちなみに、GMOあおぞらネット銀行が2023年1月からこの辺りの納税をネットでできるように対応開始したようです。わざわざ毎月キャッシュカードを持ってみずほ銀行のATMに通う手間が省けるのでありがたいです。

年末調整後の納税(eTAX/eLTAX)

年末調整は、従業員から源泉徴収した所得税等について年末に調整するタスクです。各自の控除額と還付金を計算して、還付金を返金して終わりかと思いきやそうではありません。「法定調書(源泉徴収票)」を税務署に提出するのと、従業員それぞれが住んでいる市区町村に「給与支払報告書」を提出する必要があります。源泉徴収票と給与支払報告書は名前が違うだけで、内容はほぼ同じです。

源泉徴収票はeTAXを使って申請できます。Macでもできます。電子証明書をマイナンバーカードに登録しておけば、スマホがあればスマホで電子署名して申告完了です。

ところが、給与支払報告書は非常にポンコツです。PC desk・eLTAXという仕組みがMac OSだと使えないので、Windows PCを購入するか郵送するしかありません。また、マイナンバーカードでの電子署名をするにも、物理のカードリーダーをわざわざ購入しないと読み取りできません。スマホでは読み取れないのです。。。

しかも郵送先は、各自が住んでいる自治体の市民税課です。弊社は従業員4人ですが、4人とも住んでいる場所が違うので、4箇所に郵送することになりました。こんなにも非効率な作業を全国の中小企業と自治体がやっていると思うと、本当に税金と社会資源の無駄遣いだなと思います。

支払い調書はfreeeで作成

取引を綺麗に登録すると会計freeeで自動的に支払い調書を作成できます。

一瞬でできるので、とても便利です。

法務【固定費年12万円】

弁護士法人GVA法律事務所【月1万円】

弊社の場合、創業から日々新しいことに挑戦しているので、法務論点が毎月発生しています。そのためうまく15分間の相談時間で助言をいただいて、最低限の法務リスク対策ができる状態にしています。GVAさんはスタートアップやweb3にも強いので個人的には満足していて、おすすめできる弁護士事務所さんです。

クラウドサインで電子契約

紙の契約だと印紙税や無駄なレターパック等の郵送料が必要なのでコストカットのために電子契約を基本とすることを推奨します。紙は保管も大変です。

その上で、電子契約が「月5件まで」であれば、クラウドサインが無料で使えます。創業初期で契約件数がそこまで増えないうちは、クラウドサインの無料プランで良いと思います。どうしても月5件以上の電子契約をこちらからしたい場合は、弊社はGMOサインの無料プランを使っています。

- 社外との電子契約:クラウドサイン

- 社内的な電子契約(雇用契約など):GMOサイン

- 予備:freeeサイン

といった使い分けも良いと思います。

先方が紙での契約締結を求めてくることも少なくありませんが、「こちらからクラウドサインで電子契約の依頼を送付するので、電子契約にできませんか?」と確認すると、快く応じていただける企業さんも多いです。

ひとまず無料プランで使ってみて、弊社はクラウドサインを1番メインで使っています。

知財

商標登録【15〜20万円】

商標は、文字かロゴのどちらで出すかと区分を決めて申請します。同じ名前で商品やサービスを真似されるリスクがある場合や、ブランドを丁寧に育てたい場合は、商標登録はしておくと良いです。逆に名前が変わる可能性があったり、特に経営上のリスクにならなそうな場合は、無理して商標を取る必要はないです。(逆に商標違反にならないように、似てる名前の商標については調べておきましょう)

弊社は「株式会社パパゲーノ」という名前ですが、既に「パパゲーノ」という商標はいくつか登録されています。独自性が認められるように区分などを工夫して、弁理士さんに相談しながら申請しました。5年で登録するか、10年で登録するかを選ぶことになります。弊社は10年で申請しました。

ロゴ作成や商標登録はしなくても事業は創れます。

やる場合は、お金がかかるので創業融資が着金してからやるのが良いと思います。

契約書雛形【10〜30万円】

基礎的な契約内容の場合は、ネット上で調べれば出てくる雛形を使って多少の修正をする程度で済むので、それを使えば無料で契約書は作れます。基礎的なリーガルリテラシーがあれば、多少の編集もなんとかなるでしょう。

ただし、少し複雑なことをする場合は、弁護士に依頼して「自分たちがやりたい事業をやれる契約書になっているかどうか」を確認してもらうと良いです。最低限、よく使うことになる契約書については、弁護士さんに一度見てもらうことを推奨します。

弊社は知財関連の事業を立ち上げていたため、著作権譲渡契約や、サブライセンス契約の雛形を弁護士さんに相談して作成しました。相場としては、1つの契約書雛形を作るにあたり10〜20万円ほどかかります。もちろん、内容によりけりですが。

人事労務【固定費年0円】

人事労務は、役員だけならかなり楽ですが、1人でも労働者を雇用するとものすごく大変になります。初めて雇用契約を結ぶときは覚悟を決めましょう。笑

ちなみに、雇用する前に、創業融資を着金させることを推奨します。一定の現預金を確保して、ランウェイが「18ヶ月」くらいは維持できるような状態で採用に踏み切れると理想です。

創業初期は、しばらく役員のみで事業を立ち上げること推奨です。

SmartHR【30名まで無料】

入社手続き/給与明細作成/源泉徴収票作成/年末調整/社保手続きなどはSmartHRで基本的に実施します。非常にわかりやすく、サクサク使えます。30名まで無料というのが本当にありがたいです。

ただし、SmartHRから社保の電子申請などは、僕たちはやっていません。日本政府の仕組みがポンコツなので使いこなすのが難しいためです。設定には法務局の電子証明書が必要で、Windowsのパソコンと登録料がかかる仕様で、e-Gov電子申請を使った方がまだマシという感じです。

入社時のチェックリストがわかりやすくて抜け漏れも起こらず良いです。

初めて社員を雇用したら、まずはSmartHRを登録しましょう。

労働保険・社会保険の加入

フルタイム雇用の場合、労働者が加入する保険は基本以下の4つです。

- ①労働保険:労災保険、雇用保険

- ②社会保険:健康保険、厚生年金保険

労災保険は法人として加入手続きをすればOKです。

雇用保険、健康保険、厚生年金保険については、従業員を雇用するたびに1人ずつ資格取得の手続きが必要です。

弊社の場合、入社日に一緒にハローワークと年金事務所に行って申請書類をその場で書いて提出していました。

後日、健保から健康保険証が届くので社員に渡します。

労働保険については、おそらく電子申請が最初できない仕様なので、労基署とハローワークに行って紙の書類を書くことになります。

社会保険はGビズIDがあればe-Gov電子申請から手続き可能ですが、使い物にならないシステムなので、日本年金事務所に足を運んでその場で書類を書いた方が早いです。

手続きの際は、従業員のマイナンバーを回収しておくことを忘れずに。

給与受取口座を従業員に開設してもらう

給与の振込先の口座として、従業員各自でGMOあおぞらネット銀行の個人口座を開設してもらいました。他行との取引は支払い手数料がかかってしまうため、手数料削減のために給与支払い先の口座は原則GMOあおぞらネット銀行にするルールにしました。

ハーモス勤怠で勤怠管理

弊社はハーモス勤怠の無料プランを使っています。ジョブカンも検討したのですが、有料だったのでハーモス勤怠を使うことにしました。社員数が数名のうちは無料のシステムやGoogleスプレッドシートで管理して、人数が増えたら有料の勤怠管理システムを導入するつもりです。社員雇用して半年経過すると有給管理、有給の強制付与の管理も必要になります。無料プランだと有給の自動付与機能が使えなくて、手動で有給数を登録する感じになります。

もし、ハーモス勤怠以外で、無料で使える勤怠管理の便利なWEBサービスがあったら教えていただきたいです。理想はSmartHRに勤怠管理の機能が無償でつくことなのですが。流石にそれは贅沢な要望のようです。

ちなみに役員は勤怠管理が不要なので、初期は役員のみの創業メンバーにできるとバックオフィスの工数は下がります。

契約社員→正社員転換

従業員を雇用する際は、最初は契約社員として雇用して、半年後に正社員に転換することを推奨します。これによって「キャリアアップ助成金」を申請することができるためです。もちろん、創業初期は売上や資金繰りがどうなるかわからないので、有期雇用にしておいた方が双方にとって良いという事情もあります。

通勤手当は支給しない

交通費の精算作業に毎月何十時間も工数を使うのはスタートアップに取って致命的な損失です。生産性を下げる無駄な要素でしかないので、「給与を上げて交通費支給はしない」方が従業員にとっても、経営サイドにとっても、合理的だと思います。リモートワークを選択できる会社の場合はなおさらです。

給与計算・給与明細作成

毎月の勤怠データをもとに給与計算をして給与を支払います。具体的には、法定内労働時間と、法定外労働時間(割増賃金の支払いが必要な残業時間)から支給額を計算した上で、雇用保険料を計算します。そこから毎月固定の健康保険料・厚生年金保険料を引いた金額から、源泉徴収する所得税の金額を計算します。これらを控除した金額が実際に振り込む金額です。2年目以降は、年末調整で提出した給与支払報告書をもとに住民税額が決まり住民税も天引きすることになります。

Googleスプレッドシートで計算式を組んで、勤怠データをコピペすれば自動計算できるようにしています。

(ただし、所得税は国税庁の表を見て手作業で入力してます。やろうと思えば表データを読み込んで自動化する関数は組めると思いますが面倒でやってない。)

役員については、毎月の役員報酬が同額で、毎月同額の社会保険料(健康保険料・厚生年金保険料)と所得税を源泉徴収するだけなので、給与計算作業がかなり楽です。この点でも、初期は役員のみの創業メンバーにできるとバックオフィスの工数は下がります。

顧問社労士はなしでもOK

顧問社労士に給与計算の事務代行や就業規則の作成などを外注しているケースも少なくないですが、複雑な労務制度にしないのであれば自力で対応できると思います。「社労士110番」という電話相談窓口に電話すれば、基本的なことは全て教えてくれます。「初めて社員雇います!何すればいいですか!」とか、「初めてボーナス支払います!何すればいいですか!」と僕も電話して聞きながら実務を進めています。笑

雇入れ時健康診断【1人1万円】

労働者を雇用する場合、雇入れ時健診が必要です。入社の3ヶ月前までに前職の健康診断を受けていればその結果提出で受診不要にできます。1万円くらいかかるので地味なコストです。

役員については、雇入れ時の健康診断や定期健康診断を受診させる義務がありません。この点でも、初期は役員のみの創業メンバーにできるとバックオフィスの費用と工数は下がります。

50名未満の事業場は健康管理の義務もだいぶ少ないです。

1年以内ごとの定期健康診断、長時間労働者への面接指導、ハラスメント対策くらいです。

ハラスメント対策

初めて社員を雇用した瞬間から、ハラスメント対策の義務が発生します。弊社ではハラスメント対策の規程を作成して周知した上で、簡単な研修と社内ルールの議論をしました。

1つ少しユニークだったこととしては、呼び名のルールを作りました。以前までの自分は、「苗字+さん」で呼ぶことを徹底していましたが「自分が呼ばれたい名前の自決権をもつこと」を尊重して「お互いが呼ばれたい名前で呼び合う」というルールを導入しています。

その他にも、東京大学の研究チームがやっていた「うぇるびの森」というLINEでのメンタルヘルスのセルフケアサービスの試験導入もしていました。

大学院の指導教員だった津野先生がパワハラの専門家なので、著書を宣伝させてください。笑

賞与支払届

賞与を支払った場合に必要です。GビズIDを取得していれば、e-Gov電子申請で提出できます。ただし、e-Gov電子申請はめちゃくちゃ使いにくいツールなので覚悟してください。(以下のツイート参照)

提出したら自動で社保を納付している口座から口座振替で引かれます。

「賞与(ボーナス)を払う余裕はない!」と考える人も多いですが、現預金残高が死活問題のスタートアップにとって業績次第で営業利益が出たら労働者や株主に賞与や配当で還元するというスタイルは超合理的だったりもします。

決算月前に賞与支払い月を設計しておくと、節税対策もしやすいです。

2期目以降のために、賞与支払いの体制は整えておくこと推奨です。

情報システム【固定費年2.7円+1.6万円/人】

Google Workspace【月1360円/人】

業務基盤としてGoogle Workspaceを使っています。Microsoftと二択だと思いますが、個人的には挙動が安定していて使いやすいのでGoogle推奨です。慣れている方を使えば良いとは思います。

Google Workspace登録の紹介URL

Google Workspaceのプロモーション コード

Google Workspace Business Starter:

G3K3UU4R7DFC4KE

Google Workspace Business Standard:

FAMX6MVVT77G3CX

上記の紹介URLを使うとお得に1年間Google Workspaceをご利用いただけます。

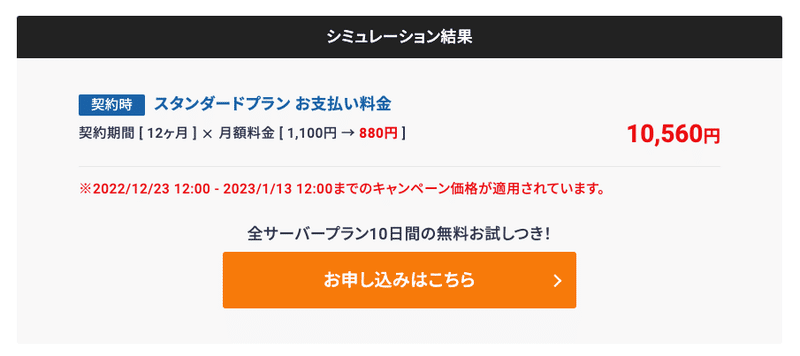

エックスサーバー【年1万円】

レンタルサーバーは、エックスサーバーを使っています。会社設立したら独自ドメインとレンタルサーバーを契約して、メールアドレスを用意したり、会社のHPを作ることになるので、何らかレンタルサーバーを契約することが多いです。エックスサーバー以外を使ったことがないので自分はそんなに詳しくないですが、コスパは良いし画面もわかりやすく操作しやすいので特に不満はなく万人におすすめできます。

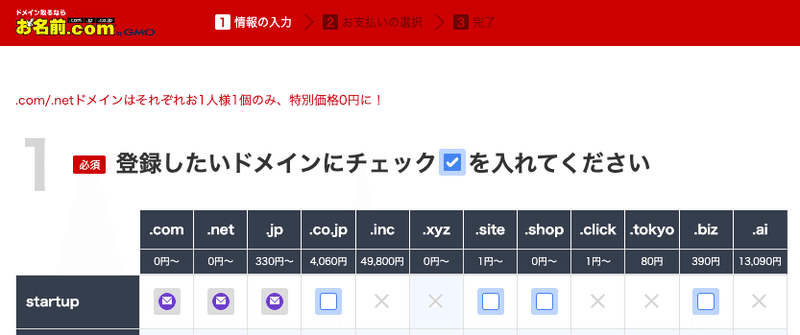

お名前.com(ドメイン)【年数千円】

地味に社名を決める時は、「ドメインも同時に決める」ことが大事です。ドメインがめちゃくちゃ高額な名前もあったりします。そして「ドメインが高額=SEO対策の難易度が高い」ワードだったりもします。造語とかで、独自性のあるネーミングにするのが何かとやりやすいです。

ドメインは早い者勝ちなので、社名が決まってるなら創業前から取得しておくこと推奨です。

パパゲーノは造語でもなんでもなく、自殺予防やオペラ好きの世界では「知る人ぞ知る言葉」なので、ドメイン取得費用が割と高額でした。

Canvaでデザイン【年1.2万円】

Canvaは無料プランでも十分にデザインができるので、最初は無料で良いと思います。豊富なテンプレートをチームで活用したい場合は、年間1.8万円の有料プランが用意されています。僕たちは、キャンペーンのようなものが適用されて、年間1.2万円で契約できました。

名刺作成、提案書作成、絵本原稿の作成、アイキャッチ画像の作成、チラシの作成などCanvaでほぼ全てのデザイン業務をしています。

Canva Pro(有料プラン)は画像素材が豊富で背景透過などもやりやすいです。

ノーコードツールでHP作成

現在パパゲーノではWordPressを利用して自社のホームページを制作しています。チーム状況に応じてノーコードツールを使い分けて、内製で創業初期のHPは作れると、コスト面でも、軌道修正がしやすい面でも、良いのかなと思います。何十万円もかけて外注したWEBサイトが、結局事業方針を大幅に変えてゼロから作り直しになるということもあり得るので。

Hubspotで問い合わせと営業管理

Hubspotの無料プランを使って問い合わせフォームを設置し、リード、営業管理に使っています。メルマガを配信する際にも、開封やクリックの検証、配信停止のリスト管理が自動でできるので楽です。

Asanaでタスク・OKR管理

タスク管理はAsanaの無料プランを使っています。Instagantを使うとAsanaのタスクデータを元にガントチャートを無料で表示することができます。ただしあまり使いこなせていない。笑

Slackで社内コミュニケーション

社内のやりとりはSlackの無料プランを使っています。3ヶ月でログが消えるので、会議の議事録など消えたら困るものはGoogle Docsで必ずログを残すようにしています。

Discordでコミュニティづくり

社外とのコミュニケーションにはDiscordを一部使っています。コミュニティを作りながら事業を創るには便利なツールだと思います。

まだまだ使いこなせていないですが、新たな参加者への案内をわかりやすくしたり、細かな権限分けをしたりと、コミュニティ運営に必要な機能がひととおり揃っています。ビデオ通話やボイスチャットもできるので、軽い会議はDiscordで気軽に実施できます。

DaVinciとiMovieで動画編集

動画編集も無料のソフトを使っています。自分はスキルが低いのでiMovieしか使いこなせていません。僕以外はDaVinciを使っています。

Zoomの有料プランは契約しない

ビデオ通話はGoogle Meetを利用しています。Zoomの有料プランは契約していません。どうしてもGoogle Meetでの実施が難しい場合は、無料プランで開けるZoomの部屋を作ったり、先方にZoomのURLを発行いただいたりしています。

Notionは使いこなせていない

Notionを使う人が増えていますが、自分はまだ使いこなせていないです。無料プランでもこんな使い方ができるよ!など詳しい方がいたら教えてもらえると嬉しいです。

広報【固定費年0円】

創業初期はお金がないので、広告宣伝費は使わずに、広報で事業機会を広げることの方が大事かなと思っています。とにかく目指していること(=パーパス)を発信し、行動し続けて、徐々に仲間を増やしていきます。

PR TIMESスタートアッププラン

プレスリリースとは、企業が提供するメディア(記者)向けの記事を書く材料となる記事のこと。PR TIMESが初年度は無料で10回まで、毎月1回配信できるので、PR TIMESで月1回程度プレスリリースを配信すること推奨です。

PR TIMESの無料特典を使うには「3人」のフォロワー獲得が必要です。

フォローしてほしい方はDMいただけたらすぐフォローします。笑

特に「創業のプレスリリース」は配信することがおすすめです。リリースを見て、色んな人が営業してきてくれます。弊社の場合、運よく「みずほ銀行」さんがHPから問い合わせをしていただけて、法人設立直後から銀行口座の開設ができました。

CAMPFIREでクラファン

ファイナンス(資金調達)目的でクラウドファンディングはよく実施されますが、実は「広報」としての意味合いも強いです。むしろ創業初期の無名なスタートアップにとって、クラウドファンディングは認知も広める良い機会だと思います。ひたすら知人にDMしつつ、人をたくさん繋いでもらって営業していきましょう。

ビジコン・アクセラの応募

ビジコンやアクセラにもたくさん応募します。経産省のジャパンヘルスケアビジネスコンテストがしっかり挑んで書類通過し、色々と企業を繋いでいただいたり、展示会に無料で出展させてもらったりと特典を得ることができました。他にも落ちたものばかりですが色々応募しています。

AnchorでPodcast配信

オウンドメディアとしてWEBメディアを作るよりも、「Podcast(音声番組)」を作る方が手軽でファンを増やしやすい説はあると思っていて、ちょこちょこ音声番組を制作しています。企業のホームページのブログ欄とかなかなか読んでもらえないんですよね。とはいえPodcastも視聴数がそんなの多いわけではないです。じわじわとファンが増えていく感じです。

パパゲーノの秘密基地 • A podcast on Anchor

TuneCoreで音楽配信

広報として普通の企業はやらないと思いますが、弊社はTuneCoreという音楽配信サービスを使って、Apple MusicやSpotifyへの楽曲配信をしています。「05:44」「君はキミでいい」「物語はいつか誰かの役に立つ」という3曲をこれまで制作しました。

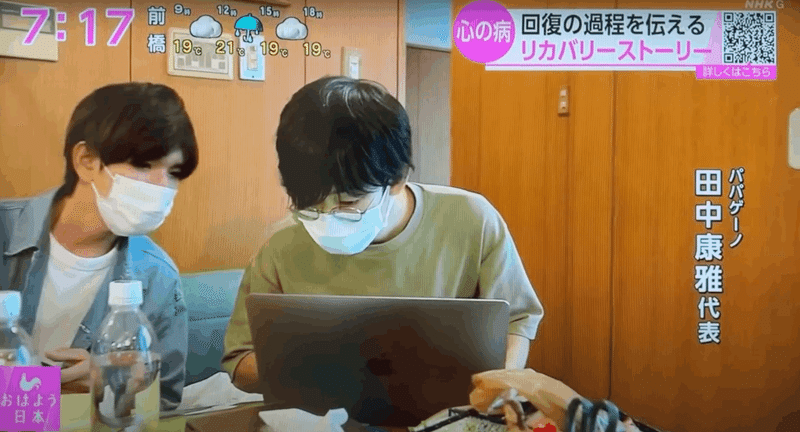

登壇・講演

講演機会はとにかく受けまくって、認知を広げることが大事です。最初は本当にちょっとでも顔と名前を知ってもらい応援してくれる人を1人ずつ増やすことがビジネスチャンスの拡大に直結します。弊社の場合、日本自殺予防学会に登壇した際に記者さんに見つけてもらえて、テレビ出演につながったのがすごく大きかったです。

講演での出張の仕事ついでに営業周りをするのもおすすめです。

神奈川県・大学との連携

無名な会社が広報をしていく上では、チームメンバーの関係性資本をフルに活用することが大事です。弊社の場合、代表の僕が神奈川県立の大学院に所属していたので、神奈川県、大学との連携を密に進めて事業立ち上げを支援していただいてました。ありがたいことに創業支援制度も作っていただき、「神奈川県立保健福祉大学発ベンチャー」という称号もいただいています。

各自のnoteでの発信

noteの法人向け有料プランは高いので、創業初期は使う必要ないと思います。無料プランで充分です。法人アカウントでnoteを運用する工数もなかなか取れないと思うので、従業員が各自の個人アカウントで入社理由を書いたり、学びを発信したりするのが最初は良いと思います。

入社エントリ系は、SNSでシェアされやすく伸びるのでなるべく書くこと推奨です。

まとめ

いや〜やること多すぎて大変ですね。これがわかってたら起業すること躊躇っていたかもしれないレベル。笑

初めて法人設立して約1年間経営した感想は「バックオフィスやること多すぎ!マインドシェア取られて辛いし、何かとお金かかる!」でした。前職で企業の健康管理業務のSaaSを提供していたこともあり、「バックオフィスにはビジネスチャンスがたくさんある」と感じていて、初年度は全部自分でやろうと決めてやってみましたが、想像以上に非効率・非合理的な制度が多くて大変でした。(特にeLTAX、e-Gov電子申請は排他的で残念な仕様で、改めて日本はDXという面においては非常に遅れた国だなと思いました)

できれば事業に「1時間」「1万円」でも投資したいのが創業1期目の小さな会社の切実な叫びですが、弊社の場合、年間で「100万円」近い固定費と膨大な工数がかかっています。この100万円と時間を事業に投資できていたら、日本のスタートアップはもっと成功確率上がる気もするのですが、法律で全企業に課せられている足枷として我慢しないといけません。(とほほ)

バックオフィスで下手な失敗をしないように、この記事が少しでも役に立てたら幸いです。

「これ間違ってない?」「もっとこのサービス使うと創業期に役立つよ!」などご意見、ご感想がありましたら、ぜひSNSやコメント、DMなどで教えてもらえるとありがたいです。抜け漏れもあると思うので、質問やご指摘をいただいたら随時追記していきます。

パパゲーノ起業から3ヶ月の振り返り【7つの成功要因と2つの失敗】

パパゲーノ起業から3ヶ月の振り返り【7つの成功要因と2つの失敗】

やすまさの自己紹介【生い立ち・パパゲーノ創業背景】

やすまさの自己紹介【生い立ち・パパゲーノ創業背景】

創業から3ヶ月にやったことの一覧や、僕の創業背景については上記の記事にまとめているので、興味ある方はこちらも読んでもらえると嬉しいです。

メンタルヘルスやパパゲーノに興味のある方はいつでも気軽にDMください!

- 法人設立場所を「バーチャルオフィス」にするとデメリットはあるの?

- 銀行口座の開設や、融資の審査で不利になるデメリットがあります。

ネット銀行の口座は問題なく作れます。

メガバンクなどの都市銀行も紹介があれば作れることも多いです。

信用金庫や地銀などは「地域」を大事にするため、すぐに移転されかねないバーチャルオフィス登記の会社だと口座開設できないことが多いです。

- 起業したらバックオフィスの年間固定費はどれくらいかかるの?

- 固定費をかなり削減しても年間「24.9万円+1人あたり1.6万円」ほどはかかると考えておきましょう。

- 顧問税理士に記帳も含め全て外注したらいくらくらいかかるの?

- 売上規模によりますが、30〜50万円ほどかかると思います。

創業初期は年末調整、決算のみを年間20万円以内程度で外注することをおすすめします。

- 借金するのは怖いのですが、創業融資は受けた方がいいのですか?

- 創業融資はほぼ必須で受けましょう。

法人の借金は、必ずしも経営者個人の借金ではありません。経営者が法人に対して借金しろと命令しているだけで、個人保証に入らなければ、法人の借金が経営者個人の借金になることはありません。

借金することよりも、現預金残高が少なく倒産リスクが高い状態を恐れるようにしましょう。

不本意にエンジェル投資を受けることになったり、創業初年度で資金枯渇し廃業に追い込まれることがないように、創業融資での資金調達は必ずしてください。

- インボイス制度の対応はした方がいいの?

- ほぼ必須でした方がいいと思います。

- バーチャルオフィスでも日本政策金融公庫の融資は受けられるの?

- 受けられます。

公庫の審査は事業計画よりも、経営者個人の信用力が見られます。

銀行口座、証券口座、クレジットカードが適正な使われ方をしていて、変なお金の流れがなければ大丈夫です。自己資本の2倍〜3倍を目安に借りることができます。

- 信用金庫で銀行口座を開設するメリットはあるの?

- プロパー融資を最も狙いやすいというのが信用金庫の最大のメリットです。

公庫、信用保証協会の保証付融資の次に、金融機関が全てのリスクをとる「プロパー融資」ができるかが企業の資金調達力を大きく左右します。信用金庫は、事業以外にも、経営者個人が預金口座を持っていたり、地域に根差した事業展開をしているなどが有利な条件として働き、総合的に見てプロパー融資をしてもらえる可能性が高いです。そのため、2年後、3年後のプロパー融資を見据えて信用金庫と関係構築していくことが推奨されます。